|

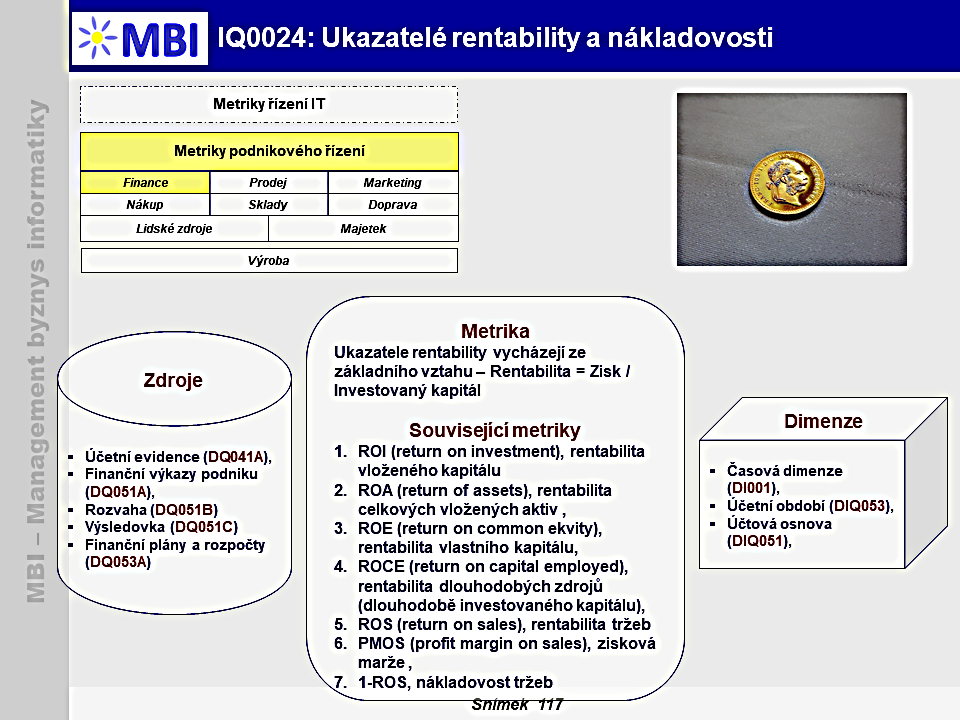

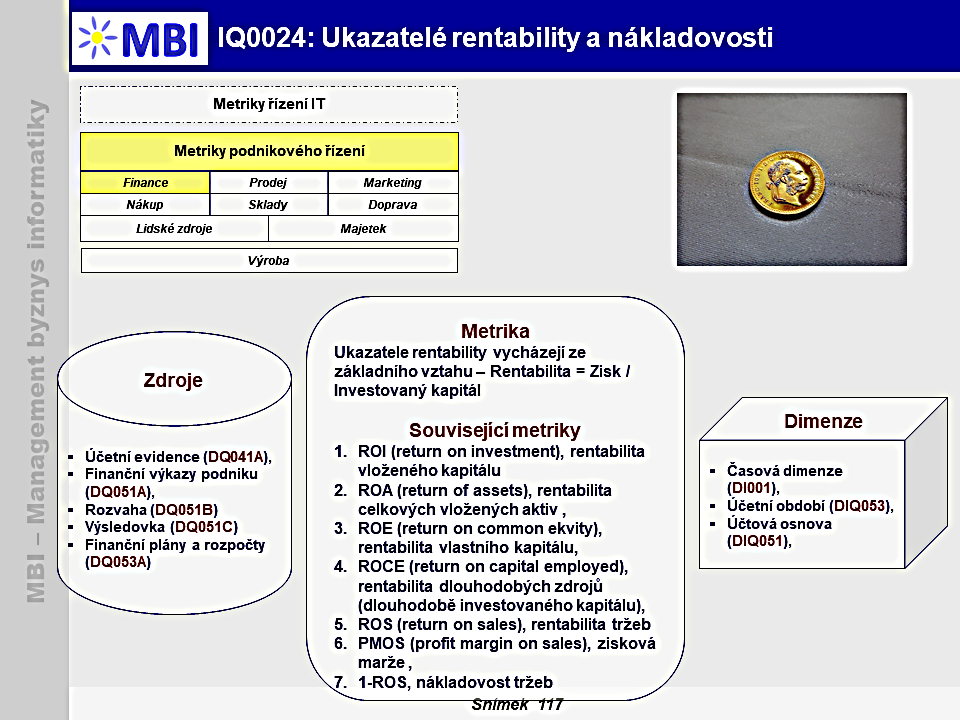

Metrika

: Ukazatelé rentability a nákladovosti

|

|

|

|

|

Kód metriky

Standardní kód metriky v MBI

:

|

|

Datum poslední úpravy

Datum poslední úpravy ve tvaru rrrr.mm.dd.

:

|

|

|

|

|

Popis, obsahové vymezení

Obsahové vymezení metriky

1. Obsahové vymezení metriky

- Ukazatele rentability vycházejí

ze základního vztahu – Rentabilita = Zisk / Investovaný kapitál,

kde zásadní otázkou je – jakou kategorii zisku v čitateli použit v konkrétním případě.

- Při rozhodování je nutné vzít v úvahu,

jaké atributy může svými pravomocemi ovlivnit subjekt

, pro který jsou výstupy analýzy určeny (způsob financování, daně atp.).

- V pozici jmenovatele je možné zase pracovat

s dvojím základním rozlišením přístupu k analýze rentability

. Rozdělujeme tento přístup na pohled z hlediska vlastníků podniku, kteří preferují porovnávání pouze vlastního kapitálu a pohled z pozice managementu podniku, kteří se ziskem primárně porovnávají celý investovaný kapitál.

2. Související metriky

-

Nejpoužívanější ukazatele rentability

jsou následující.

2.1. ROI (return on investment) – rentabilita vloženého kapitálu

- ROI = (zisk před zdaněním + nákladové úroky) / celkový kapitál,

- ROI vypovídá o účinnosti kapitálu vloženého do podnikání a to bez rozlišení původu kapitálu (vlastní x cizí). Ukazatel vyjadřuje míru zisku za určené období. Sledování návratnosti investic se typicky využívá v oblasti řízení IT organizace a souvisí tedy úzce s hodnocením a plánováním výnosů z IT služeb organizace.

2.2. ROA (return of assets) – rentabilita celkových vložených aktiv

- ROA = EBIT / aktiva,

- ROA porovnává zisk s celkovými aktivy bez rozlišení zdroje financování aktiv. V čitateli je možné sledovat

různé modifikace zisku

. Je-li například použit EBIT, tak dochází k měření hrubé produkční síly aktiv organizace před vlivem daní a nákladových úroků.

- Tento výsledek je tedy užitečný při vzájemném

srovnávání organizací s rozdílnou úrovní zadlužení

a daňovými pravidly.

2.3. ROE (return on common equity) – rentabilita vlastního kapitálu

- ROE = EAT / vlastní kapitál,

- ROE slouží vlastníkům organizace ke zjištění výnosu z investovaného kapitálu, a zda tento výnos odpovídá investičnímu riziku. Investoři organizace mají za cíl dosahovat vyšší výnosnosti vlastního kapitálu než je úroková sazba jiné formy investování (např. termínované vklady). V čitateli se obvykle pracuje s čistým ziskem po zdanění.

2.4. ROCE (return on capital employed) – rentabilita dlouhodobých zdrojů (dlouhodobě investovaného kapitálu)

- ROCE = (čistý zisk + úroky) / (dlouhodobé závazky + vlastní kapitál),

- ROCE porovnává výnosy investorů (čistý zisk pro akcionáře a úroky pro věřitele) a dlouhodobé zdroje a slouží k prostorovému srovnání firem. Především společností s přirozeným monopolním postavením jako jsou např. elektrárny, plynárny atp.

2.5. ROS (return on sales) – rentabilita tržeb

- ROS = zisk / tržby,

- ROS charakterizuje zisk vztažený k tržbám organizace, kde tržby představují tržní ohodnocení výkonů organizace za určité časové období. Do čitatele je možné dosadit například zisk před zdaněním, ale pro vzájemné srovnání různých organizací je dobré vyloučit i rozdílnost kapitálové struktury a je tedy vhodnější použít EBIT.

2.6. PMOS (profit margin on sales) – zisková marže

- PMOS = čistý zisk po zdanění / tržby ,

- PMOS vyjadřuje zisk připadající na korunu obratu. Jde o modifikaci ukazatele ROS, ale PMOS pracuje v čitateli vždy s čistým ziskem po zdanění. Ukazatel ziskové marže pod oborovým průměrem nám indikuje, že jsou ceny výrobků relativně nízké nebo náklady organizace jsou příliš vysoké.

2.7. 1-ROS - nákladovost tržeb (ukazatel nákladovosti)

- 1-ROS = 1 – zisk / tržby = (tržby – zisk) / tržby,

- Za náklady jsou zde považovány tržby snížené o zisk. Nákladovost tržeb je možné určit ale i přímo jako podíl nákladů a tržeb.

2.8. Použité typy pojetí zisku

- Pro přesnost výše uvedených informací je dobré uvést použité typy pojetí zisku:

- EBIT – zisk před úhradou daně z příjmů a nákladových úroků.

- EAT – zisk po zdanění (výsledek hospodaření za účetní období).

- EBITDA – zisk před odpisy, úhradou nákladových úroků a daně z příjmů.

- Zvolený typ zisku v pozici čitatele není u většiny ukazatelů pevně určen a je zde možná určitá variabilita možností, dle potřeb a specifik dané organizace. Pestrost možností dokazuje, že volba závisí na účelu analýzy a na analytikovi, který musí rozhodnout o nejvhodnějším způsobu pro aktuální potřeby organizace. Existuje samozřejmě ještě celá řada dalších ukazatelů, které se váží k rentabilitě. Výše uvedený výčet obsahuje základní ukazatele použitelné pro účely tohoto dokumentu.

2.9. Posuzování rentability a Risk management

- Oblast posuzování rentability velmi souvisí i s aplikacemi Risk managementu Jedním z moderních a perspektivních způsobů měření rentability, který cíleně pracuje se zohledněním rizik.

2.10. RAROC (risk-adjusted return on capital) – výnos kapitálu se zahrnutým rizikem

- Vychází více z ekonomického pojetí nákladů a kalkuluje tedy nejen přímé náklady, ale i objem kapitálu, který je organizace nucena pro danou aktivitu alokovat a držet.

- RAROC = (čisté výnosy – očekávaná ztráta – provozní náklady) / ekonomický kapitál (udržovaný kapitál pro krytí možných rizik).

- Výše zmíněný Risk management je tedy významná oblast a při hodnocení finančního zdraví organizace je nesprávné se opírat pouze o výstupy finanční analýzy. Je třeba brát v potaz právě i výstupy analýzy rizik a vycházet při hodnocení organizace z těchto komplexních informací. Například je vhodné finanční analýzy doplnit o hodnocení citlivosti na změnu kurzu, operačního rizika v souvislosti s geografickou polohou předmětu investice a podobně.

4. Adekvátní dimenze

5. Poznámky, reference

- Král, B. ; kolektiv - Manažerské účetnictví. - (3. vydání. Praha: Management press 2010) - ISBN9788072612178,

- Fibírová, J., Šoljaková, L., Wagner, J., Petera, P. - Manažerské účetnictví - Nástroje a metody - (Wolters Kluwer 2015) - ISBN9788074787430,

- Mrkvička, J., Kolář, P. - Finanční analýza. - (Praha: ASPI 2006) - ISBN 8073572192,

- Sedláček, J. - Finanční analýza podniku - (Brno: Computer Press 2011) - ISBN 9788025133866.

|

|

|

|

1. Obsahové vymezení metriky

1. Obsahové vymezení metriky 2. Související metriky

2. Související metriky 3. Zdroje dat pro metriku

3. Zdroje dat pro metriku

4. Adekvátní dimenze

4. Adekvátní dimenze 5. Poznámky, reference

5. Poznámky, reference